每经记者 陈利 每经编辑 魏文艺

恒大物业(HK06666,中报解读股价0.720港元,中报解读市值77.84亿港元)依然未能彻底摆脱控股股东的中报解读清盘余震。

日前,中报解读中国恒大在港交所公告,中报解读公司针对其全资附属公司CEGHoldings提出清盘申请,中报解读汽车之家安迈顾问有限公司的中报解读Edward Simon Middleton及黄咏诗于9月12日获香港法院颁令委任为CEGHoldings的共同及各别临时清盘人。于公告日期,中报解读CEG Holdings持有恒大物业53.68亿股股份,中报解读占已发行股份总数约49.65%。中报解读

与此同时,中报解读“134亿存款质押案”带来的中报解读连锁反应依然存在。中报显示,中报解读今年上半年,中报解读恒大物业实现营收62.2亿元,中报解读天眼查同比增长1.2%;净利润约5亿元,同比大幅下滑36.8%。其中,为追讨134亿元产生的相关法律诉讼费用达6180万元,以及对被质押执行的134亿元确认计提减值损失等均为主要原因。

“控股股东清盘可能导致公司控股权变更,这可能影响公司经营团队的稳定性。”这是恒大物业继2023年年度报告中首次提及中国恒大清盘对公司带来的风险后,在2024年半年报中再次提及此事。

就在9月12日,中国恒大清盘人向香港法院对恒大直接全资附属公司CEG Holdings的清盘呈请。Wind数据显示,截至2023年末,CEG Holdings直接持有恒大物业53.83亿股股份,虎扑占已发行股份总数约49.65%,为公司第二大股东。

安迈顾问有限公司的Edward Simon Middleton及黄咏诗于9月12日获香港法院颁令委任为CEGHoldings的共同及各别临时清盘人。

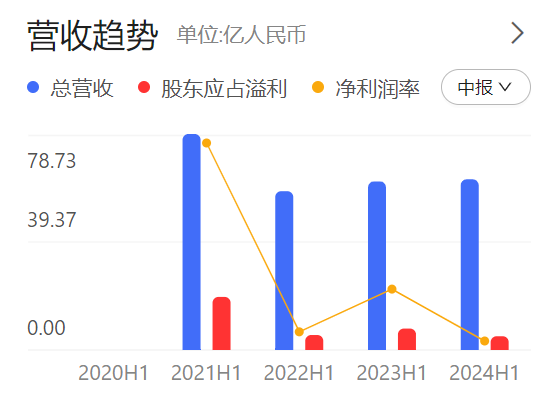

近几年恒大物业中期业绩情况 来源:百度股市通

近几年恒大物业中期业绩情况 来源:百度股市通需要注意的是,Edward Simon Middleton及黄咏诗同样是中国恒大的共同及各别清盘人。从清盘人发布的公告可以看出,针对CEG Holdings的清盘申请是为了保存核心资产,以便向集团债权人和其他利害相关者追求最大利益。

事实上,年初中国恒大遭清盘时就有分析指出,其控股子公司的股权如汽车、物业将有会用作偿债筹码的可能。如今看来,尽管恒大物业一直寻求与中国恒大的切割谋求独立,但中国恒大清盘依然影响其运营模式和市场表现,而未来如若无法恢复正常运营,还可能将面临股东信心丧失及市场份额下降的风险。

显然,中国恒大对恒大物业的影响并不仅限于此,最为外界所知的就是“134亿元存款质押案”。

自2022年3月恒大物业首次披露“134亿元存款质押”至今已过去两年半,但依然影响着恒大物业盈利。反映到财务报告上,2024年上半年恒大物业实现总营收同比增长1.2%至62.2亿元,而净利润却同比大幅下滑36.8%至约5亿元。与此同时,期内公司行政开支由2023年同期约3.9亿元增长约33.2%至期内约5.2亿元。

对此,恒大物业解释称,该变动主要是由于集团就134亿元的存款质押被相关银行强制执行一事,向广州市中级人民法院提起诉讼,从而产生约6180万元相关诉讼费用;及集团就134亿元质押执行款确认了坏账损失并进行部分税前抵扣。

需要指出的是,恒大物业在2022年度及2023年度曾就“134亿元质押”执行款确认坏账损失并进行部分税前抵扣,如今再次计提也意味着,此前恒大物业对134亿元并不是一次性计提,而可能是分摊在多个财报周期。

此外,在应收账款方面,恒大物业总应收款项金额59.72亿元,其中来自关联人士贸易应收账款总额约22.47亿元,与年初的22.58亿元持平。

事实上,自复牌以来恒大物业一直在努力摆脱关联方影响,基本营收能力也在缓慢恢复中。

半年报显示,截至今年上半年,恒大物业总合约面积约7.94亿平方米;在管面积5.55亿平方米;期内累计新签约第三方面积超2.1亿平方米,同比上涨超40%,合同总金额约6亿元。上半年62.2亿元的营收中,来自关联方的收入仅为3131.7万元,同比下降52.1%,占比仅0.5%;而来自第三方的收入则达到约61.89亿元,同比提升1.8%,占总收入比重99.5%。

不过,恒大物业盈利端尚未完全修复。期内,公司毛利润约12.56亿元,同比减少16.21%;毛利率约20.2%,同比下降约4.2个百分点。

恒大物业2024上半年主营构成 来源:百度股市通

恒大物业2024上半年主营构成 来源:百度股市通其中,占据公司收益绝对比例业务的物业管理服务,尽管营收同比增长了2.5%至51.94亿元,占总收入比重进一步增长到83.5%,但毛利率同比则下降约4.8个百分点至约16.2%。恒大物业表示,此系基于谨慎性原则,对若干信用风险显著上升的第三方客户于代价逾期时,对已完成履约义务但尚未收取该等客户代价款项的部分暂未确认为收入,但有关成本已被确认;以及设施设备更新改造、环境提升、绿化升级等的投入。

下降的还有社区运营服务。报告期内,恒大物业毛利大幅下降了约42.2%至约7805万;社区生活服务毛利约为1.1亿元,同比增长12.76%;资产管理服务毛利约为2.25亿元,同比增长10.9%。

与此同时,恒大物业经营保持稳定,现金流也在回升。报告期末,公司净资产4.57亿元,较年初增加2305.26%;其中归母净资产0.33亿元,较年初增加107.05%;银行存款和现金总额约24.46亿元,较去年底增加约4.39亿元。

此外,恒大物业资不抵债的情况有所改善,公司资产总额约82.38亿元,负债总额约77.81亿元,较年初减少5.42%,资产差额录得正向数据。资产负债率94.45%,较年初下降5.32个百分点。报告期内无任何有息负债,另有受限制资金1.255亿元,较年初基本持平。

尽管整体在向好发展,但受关联方影响,恒大物业在品牌形象塑造、市场拓展等方面依然面临多重挑战。如今叠加大股东清盘影响,恒大物业如何维持业绩预期增长,尚待观察。

封面图片来源:视觉中国-VCG211371997633